キャッシュフロー見積法は、貸倒引当金を計算する方法の1つですが、キャッシュフローの見積りが必要な上に、割引計算も出てきて難しい印象が強いのではないでしょうか。でも、考え方がわかれば、あまり難しくはありません。そこで今回は、キャッシュフロー見積法の考え方を、当初の利率を使う理由も含めて、わかりやすく簡単に解説します。

キャッシュフロー見積法の考え方をわかりやすく簡単に解説【難しいことはない】

記事の信頼性

このブログの著者の内田正剛は、週刊経営財務でデータベースアクセス数1位を獲得しています。また、ブログとあわせて発信しているYouTubeチャンネルも好評で、登録者7,000名を超えています。ご興味頂けましたら、プロフィールやYouTubeをご覧下さい😌

当記事を読むメリット

キャッシュフロー見積法の考え方が理解できるようになります。

記事の目次

今回のブログ記事で解説する主なトピックを紹介します。

簡単にいうと

CF見積法の主なトピックは「(変更前の)当初の利率で割り引く」です。

やりたいことを簡単にいうと、お金を貸し付けた当初の判断が、(時の経過を踏まえて)OKだったのかを採点するような感じで考えると、イメージしやすいと思います。

キャッシュフロー見積法の考え方

計算の全体像

いくつかのステップを経て、貸倒引当金を計算します。

キャッシュフローの金額を計算【ステップ1】

契約で決まっている各期の利息の金額を把握します。

なお、ここのキャッシュフローは、改定後の利率を使って計算します。

実際に受け取ることになる利息は、改定後の利率をもとに計算した金額だからです。

当初の利率を把握する【ステップ2】

利率を引き下げる前の利率を把握します。

キャッシュフローを当初の利率で割り引く【ステップ3】

【ステップ1】で計算したキャッシュフローを、【ステップ2】で把握した利率で割り引きます。

例えば、1年後のキャッシュフローが2,060(=2,000×3% + 2,000)で当初の利率が6%であれば、1,943(=2,060 ÷ 1.06)です。

貸倒引当金の金額を計算【ステップ4】

貸し付けた金額と【ステップ3】で計算した差額57が、貸倒引当金の金額となります。

貸倒引当金の簡単計算例

それでは、簡単な計算例で理解を深めていきましょう。

考え方のところでは貸付期間が1期を前提とした解説だったので、こちらでは2期にします。

すこし難しく感じるかもしれませんが、考え方は全く同じなので、身構えなくてもOKです。

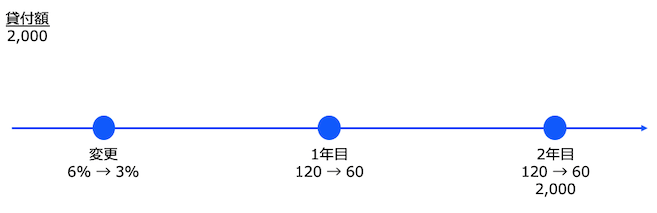

前提

・貸付額 :2,000

・当初利率 :6%

・貸付期間 :2年

・変更後利率:3%

キャッシュフローの金額を計算【1】

1年目に60、2年目に60と2,000です。

つまり、1年目に60、2年目に2,060の収入が見込まれます。

当初の利率を把握【2】

6%です。

当初の利率で割り引く【3】

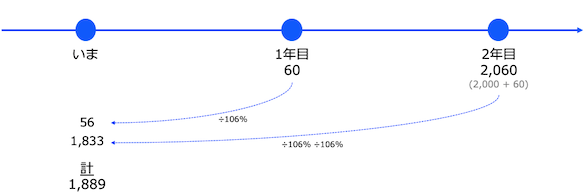

1年目と2年目にわけて割り引きます。

1年目 :56(=60 ÷ 106%)

2年目 :1,833(=2,060 ÷ 106% ÷ 106%)

合計 :1,889

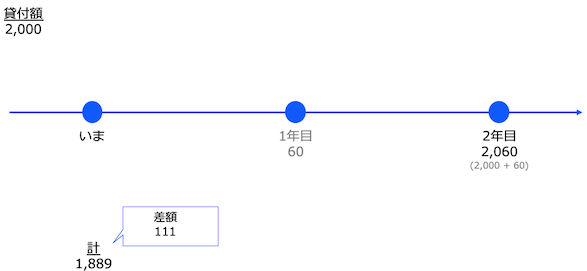

貸倒引当金を計算【4】

元本が2,000に対して1,889なので、差額の111が貸倒引当金となります。

当初の割引率を使って計算する理由

利率が変わったにもかかわらず、なぜ(変更前の)割引率を使うのか不思議に思いますよね。

理解するには、いくつかの前提を踏まえる必要があるので、順番に紹介していきます。

当初から貸付先の状況を適切に把握できている【前提1】

お金を貸し付けるにあたり、貸付先の財政状態などを把握して利率を決めますが、当初は適切に把握できていたという前提に立って会計処理を考えます。

例えば利率が6%であれば、貸付先の適正利率は当初は6%が適正だったということです。

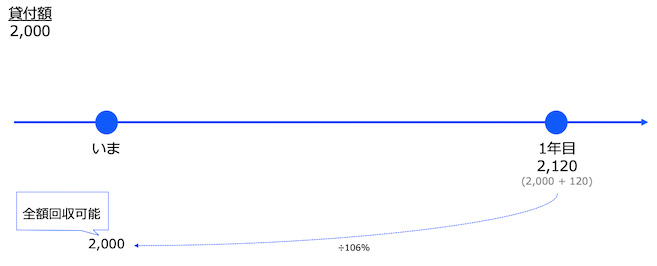

全額回収できることを前提に利率を決めた【前提2】

貸し付けは投機目的ではなく、全額回収できると判断して行ったということです。

例えば、以下の前提で考えてみましょう。

・貸付額 :2,000

・当初利率 :6%

・貸付期間 :1年

この場合、1年後に元本2,000と利息120が入ってきます。

合計2,120を6%で割り戻すと、現在価値は2,000です。

このような発想に立って、2,000を貸し付けたと考えます。

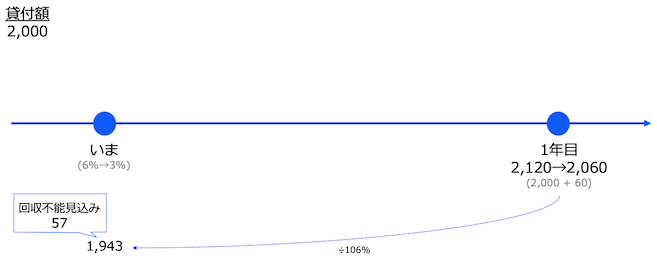

キャッシュ・フローが変わった【前提3】

先ほどの例に、以下の変更が加わったとします。

・変更後利率:3%

この場合、1年後に元本2,000と利息60が入ってきます。

つまり、2,060です。

当初の視点から利率の変化を見る【前提4】

当初は6%が適正な利率と判断して貸し付けたにも関わらず、3%に下げざるをえなくなったことで、キャッシュ・フローが2,060(=2,000+60)になりました。

つまり、「当初に貸し付けたお金は貸し付け過ぎだった」ということです。

ここで注目してほしいのが、「当初の視点からキャッシュ・フローを見る」という点です。

2,000戻ってくるように6%が適正だと判断して貸し付けた(=2,120÷106%)

↓

貸付先の財政状態が悪化

↓

利率を3%へ引き下げ

↓

見込まれるキャッシュ・フローは2,060に(=2,000 + 2,000 × 3%)

↓

当初の価値に直すと1,943となり、57だけ貸し付け過ぎだったが明らかに

「2,000を6%で貸し付けた」という当初の行動が、結果的にOKだったのかを事後採点するようなイメージです。

今回のブログ記事はここまでです。

最後までお読み頂きありがとうございました。

YouTube動画の解説はこちらです。

Podcastでもお楽しみ頂けます。