「契約資産と債権って何が違う?」「契約資産の意味を知りたい!」そんな方向けのブログ記事です。収益認識会計基準をわかりやすく簡単に解決するシリーズの今回は、契約資産と債権(売掛金)の違いを、仕訳や表示とともに解説します。

契約資産と債権(売掛金)の違いをわかりやすく簡単に解説【収益認識入門】

今回解説するブログ記事のポイントは、こちらのツイートです。

【契約資産と債権の違い📖】

売掛金は、約束した仕事を全て果たしているので、「あとは期限まで待つのみ⏳」です。

契約資産は一定期間で出てくるので、「仕事を最後まで仕上げる」必要があります💦

ブログhttps://t.co/NSpTKgmZkd#収益認識 #契約資産 #債権 #違い #図解 #わかりやすく #ucd pic.twitter.com/CtG1Zvu6RT

— 内田正剛@会計をわかりやすく簡単に (@uchida016) September 20, 2021

記事の信頼性

このブログ記事の筆者である内田正剛は、週刊経営財務でデータベースアクセス数1位を獲得し、YouTubeチャンネルも好評で、登録者5,700名を超えています。ご興味頂けましたら、プロフィールやYouTubeをご覧下さい😌

当記事を読むメリット

契約資産の意味や売掛金との違いが理解できるようになります。

記事の目次

今回のブログ記事で解説する主なトピックを紹介します。

売掛金(債権)の意味

売掛金は、お客さんとの約束を全て果たして「あとは支払期限を待つだけ」という状況になったときに使う勘定科目です。

ポイントは以下の2つです。

- 約束したことは全てやった

- 時間の経過以外にすることはない

契約資産とは?

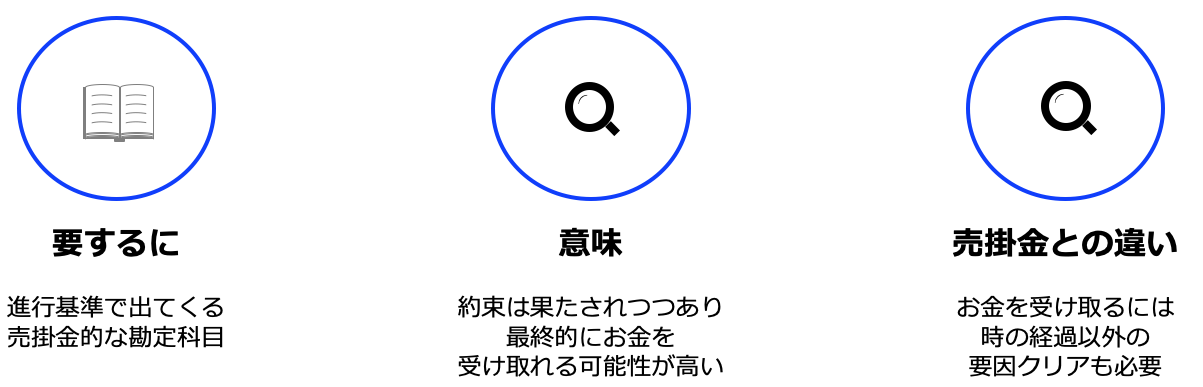

売掛金と似た用語ですが、いわゆる進行基準で出てくる「売掛金的な」勘定科目です。

まだ売上代金は受け取っていないけど、受け取れる見込みの売上代金みたいなイメージです。

「一定の期間で充足される履行義務(≒進行基準)」は、約束を果たしつつある状況で(簡単にいうと)売上代金をもらえる可能性が高いと判断されたら売上計上します。

もちろん、売主側が途中で根拠なく約束をやめてしまったら、お金はもらえません。

契約資産と売掛金(=債権)の違い

ですから、「約束を最後まで果たしたら」という条件付きで売上代金を受け取れる権利が「契約資産」ということです。

この、「約束を最後まで果たしたら」という条件がつくのが、売掛金(債権)との違いです。

契約資産の仕訳

ここからは、仕訳で理解を深めていきましょう。

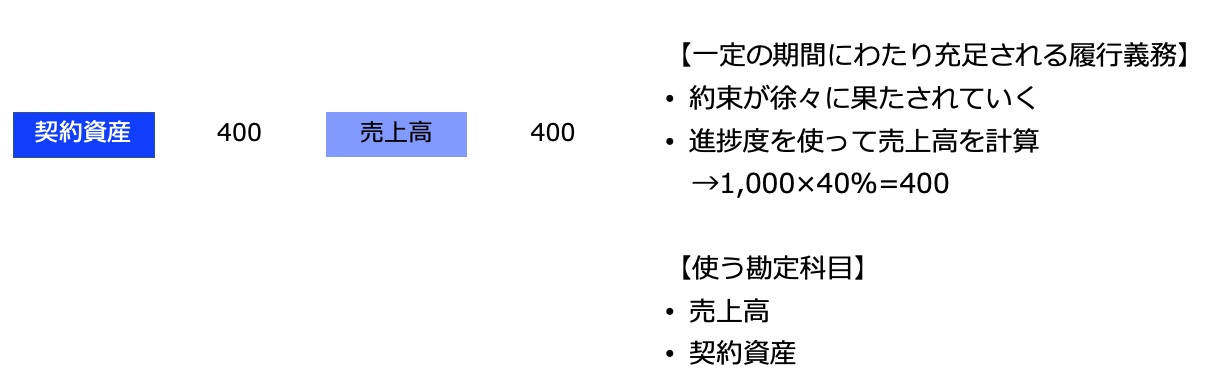

契約資産を計上するとき

シンプルに、売上高の相手勘定として、契約資産を使います。

先ほど「違い」のところで解説した考え方で「契約資産を使うべき」と判定したら、仕訳自体は難しくありません。

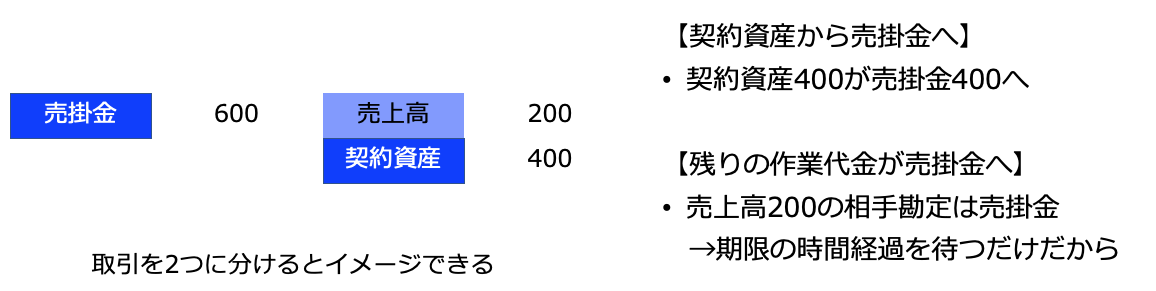

契約資産から売掛金へ振り替えるとき

やることを全て済ませ、あとは買主の支払期限を待つのみとなったら、売掛金へ振り替えます。

例えば、以下の前提だったとすると、仕訳はこのようになります。

【前提】

・契約資産 :400

・残っていた作業の代金:200

【仕訳】

契約資産の表示

最後に、契約資産の表示を見ていきます。有報と四報に分けて紹介します。

有報での契約資産の表示

連結財務諸表

流動資産の区分に「契約資産」として表示します。

受取手形や売掛金とあわせて表示もできますが、各金額の注記は必要です。

個別財務諸表

流動資産の区分に「契約資産」として表示します。

受取手形や売掛金とあわせて表示もできますが、各金額の注記は必要です。

ただし、連結F/Sを作っていれば、注記は省略可能です。

【ここにのちほど仕訳例を入れる予定です】

四報での契約資産の表示

「受取手形、売掛金及び契約資産」として、流動資産の区分に表示します。

ただし、総資産の100分の1以下なら、他の項目とあわせて表示可能です。

【ここにのちほど図解を入れる予定です】

今回のブログ記事はここまでです、

「サクッと収益認識会計を知りたい」方向けの記事のリンクを貼りつつ、今回のブログを終わりにしたいと思います。

簿記講座やっています

内田正剛が提供するサービス