「別表5-1を作ったので正しいか検算して確かめたい」たしかに別表5-1はいろんな数字が集まってくるので、しっかり正しく作れたのか不安に感じますよね。検算のポイントは別表5-1のしくみをしることですが、難しいイメージもあります。そこで今回は、別表5-1の検算の方法を簡単な数値例と図解でわかりやすく解説します。なお、当ブログ記事では、利益積立金額部分のみを対象とします。

別表5-1の検算の方法を簡単な数値例と図解でわかりやすく解説

記事の信頼性

この記事の筆者の内田正剛は、週刊経営財務でデータベースアクセス数1位を獲得しています。また、ブログとあわせて運営しているYouTubeチャンネルも好評を頂いていて、登録者7,000名を超えています。ご興味頂けましたら、プロフィールやYouTubeをご覧下さい😌

当記事を読むメリット

別表5-1の検算の仕方が理解できるようになります。

記事の目次

今回のブログ記事で解説する主なトピックを紹介します。

ポイントは別表5-1の構成を知ること

検算を理解する近道は、別表5-1がどんな構成になっているか知ることです。

全体像がわかっていたら、チェックの仕方が自然と頭に浮かぶからです。

別表5-1は2つのパートから構成されていて、今回は1つ目の利益積立金額について解説します。

そこで、利益積立金額の部分について構成を紹介します。

会計の利益剰余金【項目その1】

法人税では、法人税版の利益剰余金を独自に集計せず、会計の数字+調整=法人税の数字というスタンスで表現します。

例えば、会計の利益剰余金が100で、費用を一時的に否定(=利益剰余金増える調整)20だとしたら、100+20という形で表現します。

結論の120だけ書くわけじゃないということです。

だから、別表5-1には、会計の利益剰余金にあたる項目(繰越損益金・別途積立金など)が載っています。

留保項目【項目その2】

会計と法人税の間で、費用や収益などを認めるタイミングが違う時に発生します。

例えば、法人税が費用(=損金)100を一時的に認めなかったとします。

利益剰余金が1,000なら、利益積立金額は1,100(=1,000+100)になります。

法人税は、「費用が100多すぎる」と言っているので、「利益は100少なすぎる」と言っているのと同じです。

だから、利益積立金額(=法人税版の利益剰余金)を計算するときは、留保も加える必要があります。

さきほどの例では、一時的に費用を認めなかったケース(=加算留保)を紹介しましたが、収益を一時的に認めなかったケース(=減算留保)は、逆にマイナスします。

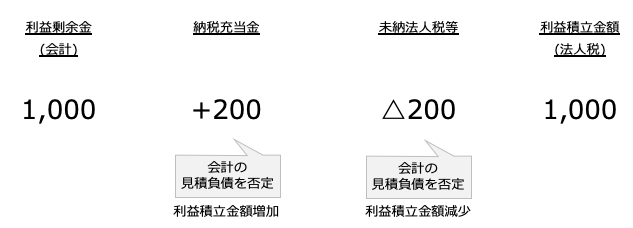

納税充当金【項目その3】

会計の未払法人税等のことです。

法人税では、会計の見積費用を基本的には認めないというスタンスであり、未払法人税等も同じです。

例えば未払法人税等が100なら、「(借)法人税等100/(貸)未払法人税等100」の仕訳(=費用・負債)を否定する処理をします。

費用を否定すると、利益&繰越利益剰余金が増える調整になります。

したがって、利益積立金額(=法人税版の利益剰余金)の明細書には、納税充当金がプラス表記されています。

先ほどの数値を例にすると、「会計の利益剰余金よりも、利益積立金額は100多いですよ」というイメージです。

未納法人税等【項目その4】

法人税のルールなどに従って、別表などで計算した実際の税金の未払額のことです。

具体的には、未納法人税・未納住民税のことです(事業税は含みません)。

納税充当金と逆の調整をしているように見えて、少し混乱しちゃいますよね。

まどろっこしくきこえますが、考え方は以下の通りです。

ポイントは、置き換えているという部分です。

別表5-1上で負債計上するので、納税充当金とは逆に利益積立金額を減らす調整をします。

ですから、未納法人税等の欄は△(マイナス)になっています。

会計の貸借対照表と一致する箇所

一致する項目

貸借対照表の純資産のうち利益剰余金に係る部分で、利益準備金・繰越利益剰余金・別途積立金です。

こちらの図です。

別表5-1では、利益準備金と別途積立金の具体的な名称は同じ名前で記載されますが、繰越利益剰余金は「繰越損益金」として表示されるので注意が必要です。

名前は違っていても、意味する内容は同じです。

一致する理由

別表5-1は、会計の数字+留保項目=法人税の数字という形で利益積立金額を表現するからです。

例えば、利益剰余金が1,000で、費用を一時的に認めなかった金額が100(加算留保)あったとします。

この場合、利益積立金額は1,100になるのですが、1,000+100という形で表現します。だから、1,000の部分は会計の貸借対照表の金額と一致します。

留保項目は別表四の留保欄と一致

別表四の留保の欄と一致します(原則的には)。

こちらの図です。

留保は、法人税の儲け(=所得)を別表四で計算する過程で、会計の利益から除外した項目だからです。

例えば、法人税が費用100を一時的に認めなかったとしましょう。

「費用を認めない=利益を増やす」調整なので、利益の蓄積である利益剰余金の調整にもプラスの影響を与えます。

つまり、一時的に費用100を認めないなら、法人税版の利益剰余金である利益積立金額も+100をします。

ですから、別表五(一)の利益積立金額の留保欄は、別表四とリンクします。

未納法人税等

3つの調整項目に分けて解説しますね(期首未納・中間納付・期末未納)。

期首未納

一致する箇所

別表四の加算欄の金額と、別表五(一)未納法人税・住民税(県民税・市民税)の行の「減」の金額が一致します。

こちらの図です。

別表四では、(申告・納税したので)前期に加算した納税充当金を減算し、法人税と住民税は未納税金を加算します。

一方の別表五(一)では、(納税したので)期首未納額を「減」の欄へ記入するからです。

なお、事業税は申告納税時に損金として認められるので、法人税・住民税とは逆に減算をします。

加算・減算を総額で書く代わりに、純額にすることもあるので、純額のパターンの場合は調整金額を紐解いて一致を確かめます。

処理の意味と効果

会計は未払法人税等を取り崩して納税したと考えますが、法人税では未納法人税等を取り崩したと考えます。

この処理をすることで、(前期の納税充当金と未納法人税等が一致していれば)所得を減らす効果と所得を増やす効果が相殺され、所得&税額への影響はなくなります。

中間納付

一致する箇所

未納法人税・未納住民税ともに、別表五(一)の減・増の欄が、別表四の損金経理をした法人税・損金経理をした住民税と一致します。

処理の意味と効果

中間納付の法人税と住民税を会計では費用処理していますが、法人税の所得の計算では否定します。

ですから、別表四で「損金経理をした法人税」「損金経理をした住民税」が出てきます。

そして別表五(一)では、未納法人税と未納住民税の増減明細表があります。

中間納付の支払を、未納が増加して減少した(=つまり期末残高はゼロ)と考えるので、増加欄と減少欄に記入し、別表四とも一致するということです。

期末未納

いくつかトピックがあるので、順番に解説します。

当期末の未納法人税・住民税とは

それぞれの税金のルールに従って、申告書で計算した法人税・住民税の当未納額のことです。

別表では、会計の未払法人税等(=納税充当金)とは異なるという整理をしているので、納税充当金は調整対象になっています。

別表四とのつながり

法人税では、申告・納税時点で儲けに課税する系の税金を損金にするかどうか判断します。

一方、当期末未納の法人税や住民税は、当期中に申告・納税はしておらず、翌期中にします。

3月決算なら、翌期中の5〜6月に申告・納税するイメージです。

つまり、当期末未納の法人税や住民税は、申告書の対象期間である当期末時点では、損金にするか否かを判断するタイミングになっていないのです。

ですから、別表四では会計の未払法人税等にあたる納税充当金の調整だけして、期末未納の法人税や住民税の調整はでてこないということです。

ただし、当期末時点で負債(=未納法人税・未納住民税)は発生していると捉えるので、別表五(一)では、純資産から負債へ振り替えるために、未納額を△で表現しています。

未納額は、会計の利益剰余金に含まれているので、取り除く必要があるというイメージです。

事業税はなぜ出てこない?

現金主義を採用し申告・納税時点で損金になるので、「未納」という発想がありません。

ですから、別表五(一)に「未納事業税」「未納特別法人事業税」はでてこないのです。

最後におすすめの記事のリンクでも貼りつつ、解説を終えようと思います。

最後までお読み頂きありがとうございました。