「株主資本コストはなぜ難しい数学の計算式なの?」「出し方や意味を簡単に知りたい!」数学が得意な人じゃない限りは、株主資本コストの計算式はCAPMという理論を使うのですが、計算式を見ると構えちゃいますよね。そこで今回は、株主資本コストの出し方や意味を具体例とともにわかりやすく解説します。

株主資本コストの出し方や意味を具体例とともにわかりやすく解説

記事の信頼性

このブログ記事の筆者の内田正剛は、週刊経営財務でデータベースアクセス数1位を獲得し、YouTubeチャンネルも好評で、登録者7,300名を超えています。ご興味頂けましたら、プロフィールやYouTubeをご覧下さい😌

当記事を読むメリット

株主資本コストの意味や出し方が理解できるようになります。

記事の目次

今回のブログ記事で解説する主なトピックを紹介します。

株主資本コストの意味とCAPM

会社が株主からお金を出してもらう見返りに株主へ支払うお金を、会社から見た呼び名のことです。

株主は、会社から支払われる配当金額に納得するからその会社の株式を引き受けるわけです。

つまり、会社から見たらコストである「株主資本コスト」を株主から見ると、(株主が会社に対して)期待する利回りです。

しかし、株主はそれを「○○円ください」と口に出すことはしません。

とはいうものの、下記のブログ記事にあるように、株主資本コストは割引率を把握する上で欠かせないものです。

したがって、何らかの仮定を置いて計算する必要あります。

その1つにCAPMという理論があり、企業価値評価などで頻繁に使われる理論です。

株主資本コストの出し方

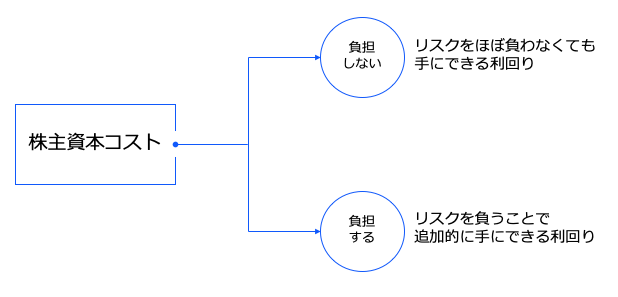

株主が会社に対して期待する利回りを、2つの要素に分解します。

1つ目は、株主がリスクをほぼ負わなくても手にできる利回りで、2つ目は、リスクを負うことで「追加的に」手にできる利回りです。

発想の原点にあるのは、「儲けたいからリスクを負うわけですよね」という考え方です。

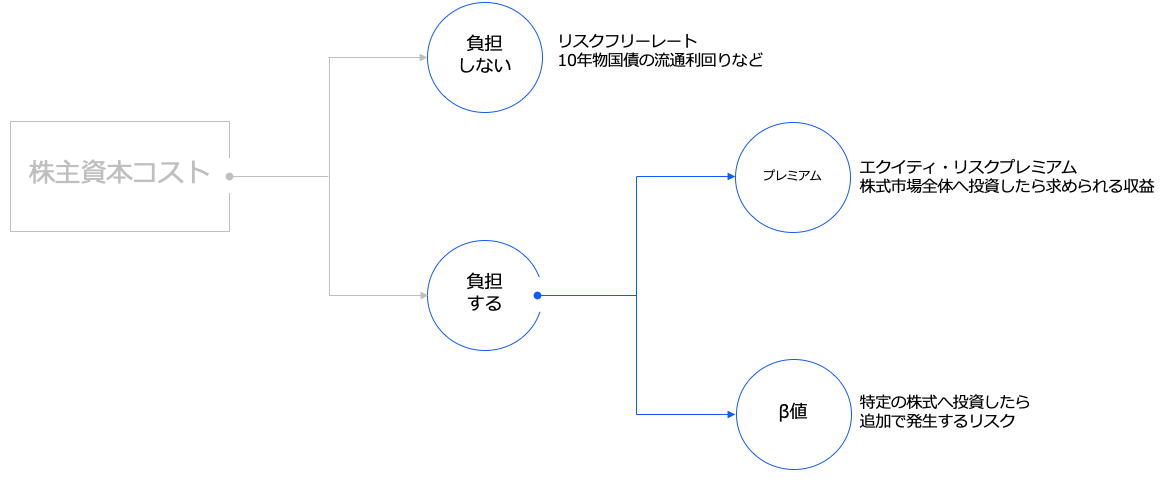

リスクをほぼ負わなくても手にできる利回り

リスクフリーレートといい、10年物国債の流通利回りが具体例です。

リスクを負うことで追加的に手にできる利回り

2つの要素を使って計算します。

1つ目がエクイティ・リスクプレミアムで、2つ目がβ値です。

何やら難しげですが、順番に解説します。

エクイティ・リスクプレミアム

仮に株式市場全体へ投資したら、どれくらいの収益を追加で求めることができるかを示した利回りです。

β値

資本コストを計算する対象の会社の株式へ投資をすることで、どれだけのリスクが追加で発生するかを示した係数です。

例えば、エクイティ・リスクプレミアムが5%でA社のβ値が1.2であれば、A社の株価は1年間で6%動きます。

つまり、β値が1よりも大きいということは、株式市場全体の動きよりも大きく株価が動くので、リスクが高いという読み方をします。

逆に、β値が1よりも小さいなら、株式市場全体の動きよりも小さく株価が動くので、リスクは低いと読みます。

株主資本コストの計算方法【具体例】

ここまでの入門知識を踏まえて、CAPMの株主資本コストを計算してみましょう。

前提条件

資本コストの計算で使う基本情報は以下のとおりです。

|

計算例

8.1%です。

1.1%+5.0%×1.4で計算します。

こちらは8.1%の計算過程を分解した図で、右側から左へ進めていくように読むと、8.1%がどのように計算されているかがわかります。

なお、資本コストは「加重平均資本コスト」の計算の一環で使われることが多いので、こちらも合わせてご覧ください。

今回のブログ記事はここまでです。

最後におすすめの記事のリンクを貼りつつ解説を終えようと思います。

のちほど、ブログの内容を解説したYouTubeとPodcastを公開します。

最後までお読み頂きありがとうございました。