繰延税金資産の回収可能性には、会社の儲ける力に応じて「会社分類」という考え方を税効果会計では採用しています。4回シリーズの2回目は、「分類3」の会社を図解入りで簡単にわかりやすく解説します。

会社分類を図解入りでわかりやすく簡単に解説 分類3

【税効果会計をわかりやすく簡単に34🤔】

✅繰延税金資産の分類とは?

→会社の「儲ける力」によって5つの分類に分ける✅(3)業績が不安定

→税法の儲けが大きく増減

→繰越欠損金がない✅繰延税金資産はどこまでOK?

→「会計と税法のズレ」の解消時期がわかっている

→概ね5年以内 pic.twitter.com/2PuN42bapD— 内田正剛@会計をわかりやすく簡単に (@uchida016_ac) 2019年6月1日

繰延税金資産の回収可能性のおさらい

繰延税金資産は「税金の前払い」です。

一方の回収可能性はイメージが掴みにくいですが、要するに「繰延税金資産として決算書に載せていいと認められること」です。

繰延税金資産は将来税金を払えるほどに儲かるという「未来のこと」を計上根拠にしています。

なので、理論上計算された金額をそのまま決算書に載せていいかを判定する作業が必要です。

これが繰延税金資産の回収可能性の判定という作業で、会社の状況に応じたパターン(=会社分類)ごとに「繰延税金資産を計上していい金額」が定められています。

分類3もそんな会社分類の1つです。

(分類3) 業績が不安定

分類2までは、程度の差こそあれ「常に儲かっている」状態でした。

ところが分類3では、「儲かっていたり」「儲かっていなかったり」という状況を想定しています。

ただし、赤字になるまでは想定しておらず、「税法の繰越欠損金が大きく発生していない」ことを求めています。

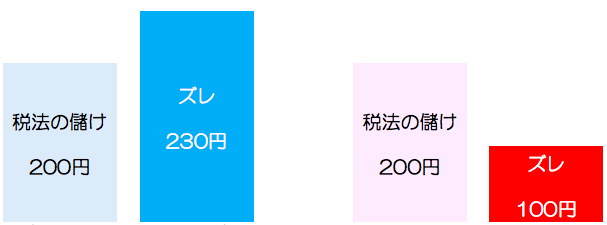

つまり、図解で示すとこんな感じです。

青色の年もあれば、赤色の年もあったりして、非常に不安定ということです。

「将来の税金の前払いになるかどうか?」は「将来の儲け」が判断根拠になるので、これだけ不安定な実績だと、「将来も儲かるでしょ」とはなりません。

このような場合は、将来の儲けを想定する期間として「5年」という制約もかかります。

5年以内の儲けを限度に、繰延税金資産を会計帳簿へ載せることができます。

この限度を超えた繰延税金資産には、「評価性引当」が充当されることになります。

例えば、理論上は200円の繰延税金資産を計上できるけど、5年以内の儲けを考えると150円しか回収可能性なしとなった場合です。

この場合繰延税金資産は150円を決算書に計上し、評価性引当50円となります。

今回のブログは以上です。

繰延税金資産の回収可能性の会社分類は以下のブログで書いていますので、是非どうぞ。