「法定実効税率の計算式が難しい」はじめて計算式を見たときは、何をしているか分からず困っちゃいましたよね。うちだも、計算式をはじめて見たときは、頭の中に「?」がたくさん出てきたことを覚えています。そこで税効果会計をわかりやすく解説するシリーズの今回は、法定実効税率とは何なのかを、計算式と具体例とともに解説します。

法定実効税率とは?計算式と具体例で税効果会計をわかりやすく解説

記事の信頼性

このブログ記事の著者の内田正剛は、週刊経営財務でデータベースアクセス数1位を獲得しています。また、ブログと一緒に運営しているYouTubeチャンネルも好評で、登録者4,400名を超えています。ご興味頂けましたら、プロフィールやYouTubeをご覧下さい😌

当記事を読むメリット

税効果会計で使う法定実効税率の計算が理解できるようになります。

記事の目次

今回のブログ記事で解説する主なトピックを紹介します。

法定実効税率とは

税効果とは

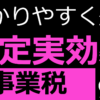

会計と法人税の間に、損益等を認める一時的なズレが発生したときに、税額へ与える影響のことをいいます。

例えば、費用1,000を法人税が損金として一時的に認めないときに、税率を30%とすると、300の税額が、(利益をベースに計算した税額よりも)一時的に多くなります。

これが税効果です。

法定実効税率とは

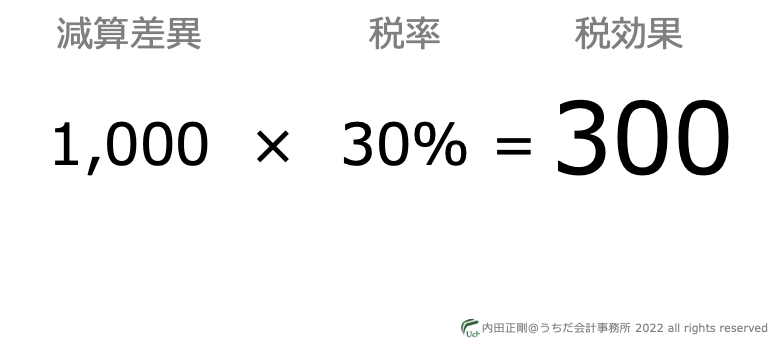

会計と法人税の損益等の一時的なズレが発生したことで、(一時的に)増えたり・減ったりした税金を計算するための税率です。

例えば、法人税が費用1,000を一時的に認めなかった場合を考えてみます(法定実効税率は30%と仮定)。

費用を認めるタイミングが会計と法人税でズレたことで、税額が300一時的に多くなります。

いま、サラッと「税率30%」と書きましたが、どこかの数字をサクッと転記するのではなく、計算しないといけません。

儲けに課税する税金は、法人税だけではないからです。

ここがポイントで、「儲けに課税する税金は複数ある」ということを覚えておいてください。

ここまでを解説したYouTube動画です。

Spotifyでもお楽しみ頂けます。

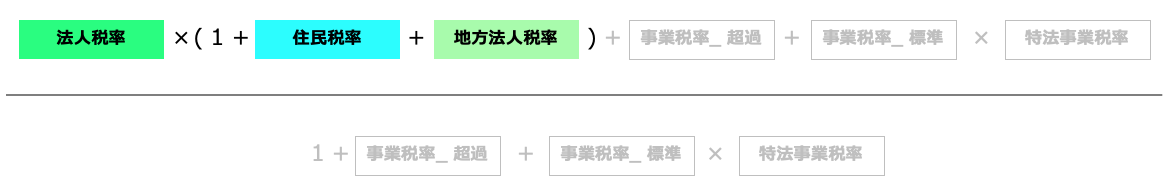

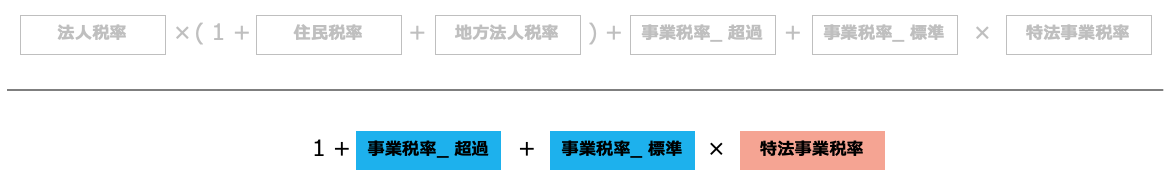

法定実効税率の計算式

まず計算式

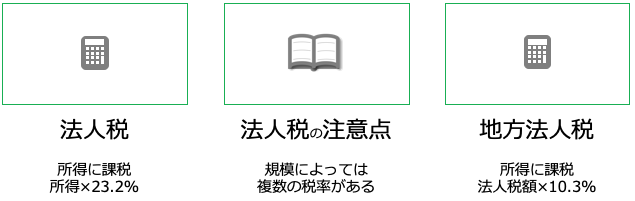

法人税の税率

儲け(=所得)に課税する税金の代表格です。

法人の規模に応じて異なりますが、資本金が1億円を超えていたら23.2%です。

とはいえ、法定実効税率を計算するときは、23.2%を使って計算します。

地方法人税の税率

法人税と同じ申告書で計算される税金で、所得に課税されます。

税率は10.3%です。

具体的には、法人税額に10.3%をかけて計算します。

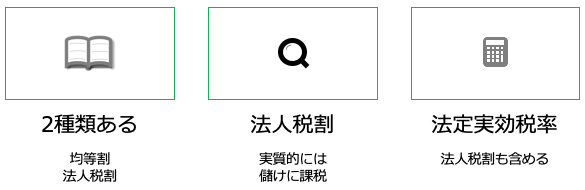

住民税の税率-標準税率

会社が所在する地域によって異なりますが、所在地域の「法人住民税」と検索すると見つかります。

住民税は均等割と法人税割があり、儲けに課税されるのは「法人税割」の方です(→税効果会計の対象になるのは法人税割)。

その名の通り法人税額に課税しますが、そもそも法人税は所得(=儲け)に課税しているので、住民税法人税割も所得に課税しているのと、事実上同じです。

なお、東京23区の場合は大阪府大阪市でいう府民税と市民税が「都民税」に1本化されていますが、仕組みは「府民税+市民税」の税率になっているだけで同じです。

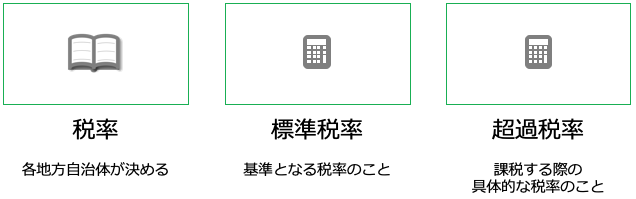

そして税率は、認められた範囲内ならそれぞれの地方自治体が決めて良いというルールになっています。

つまり、「基準となる税率」と「認められた範囲」だけが決まっていて、「課税する際の具体的な税率」は、それぞれの地方の自治体が決めます。

この「基準となる税率」のことを「標準税率」、「課税する際の具体的な税率」は「超過税率」といいます。

例えば大阪府大阪市にある場合の、標準税率は以下の通りです。

大阪府

1%です。

大阪市

6%です。

住民税の税率-超過税率

住民税は、都道府県民税と市民税に分かれていますが、東京都23区は大阪でいう府民税と市民税がセットで都民税として徴収されています。

例えば大阪府大阪市にある場合は以下の通りです。

大阪府

2%です。

大阪市

8.2%です。

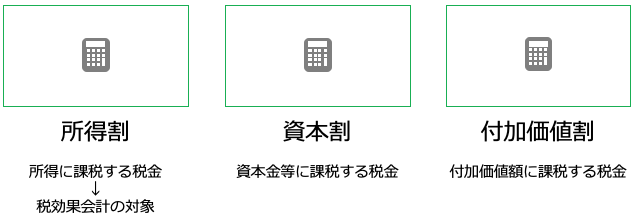

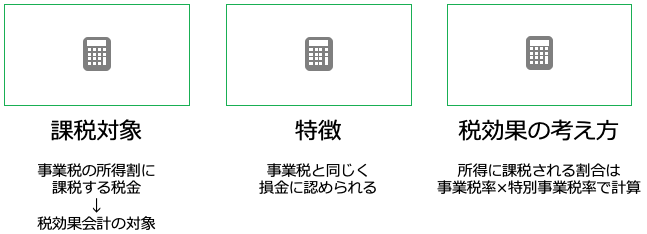

事業税の税率

全体像

都道府県が課税する税金で、所得に対して課税します。

住民税は法人税に課税しましたが、事業税は所得に課税します。

なお、厳密には事業税は3つの税金(所得割・付加価値割・資本割)がありますが、所得に課税されるのは所得割だけなので、税効果会計で対象にするのも所得割だけです。

税率

2つの視点で税率が定められています。

1つ目は「外形標準課税を適用しているか?」で、適用していない会社は所得割の税率が高くなっています。

2つ目は、「規模や事業所の数が一定ラインを下回るか?」で、下回っていれば「軽減税率適用法人」になり、低めの税率が適用されます。

少し複雑なので、例えば大阪府のウェブサイトなら、判定の簡易フローチャートが準備されています(適用判定等という部分)。

税率の探し方

大阪府を例にすると、大阪府のウェブサイトへ行って、法人事業税・税率と検索すれば、目的のページへたどり着くことができます。

特別法人事業税の税率

事業税とともに法人税の所得の計算で損金に認められる税金です。

事業税で計算した所得割に対して課税されます。

大阪府の外形標準課税が適用される会社を前提とすると、税率は260%となります。

法定実効税率の計算式の意味

「なぜ複雑な計算式で法定実効税率を計算するの?」

たしかに、30%みたいにサクッとわかったらいいなって思いますよね。

ですが、こんな計算式になっているのは意味があるので、順番に解説していきます。

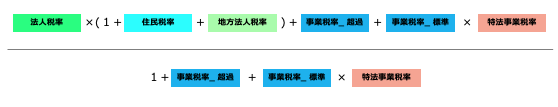

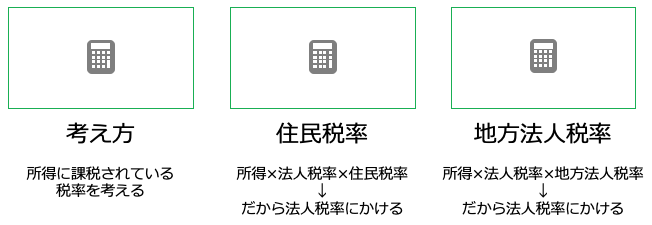

法人税率×(1+住民税率+地方法人税率)の理由【分子】

まずは左上の部分ですが、これは以下のように3つに分解するとわかりやすいです。

- 法人税率

- 法人税率×住民税率

- 法人税率×地方法人税率

税効果会計は、所得に課税する税金が対象なので、法人税率が出てくるのは特に難しくないと思います。

問題は2つ目と3つ目です。

まず、2つ目の「法人税率×住民税率」ですが、「儲け(=所得)に課税される税率」という視点で見るとイメージできます。

住民税は、所得に直接課税するのではなく、法人税に課税されています。

つまり、所得には法人税率×住民税率をかけているわけです。

だから、計算式でも、法人税率×住民税率になっています。

3つ目の、法人税率×地方法人税率も同じ発想です。

地方法人税は、所得に直接課税するのではなく、法人税に課税されています。

つまり、所得には法人税率×地方法人税率をかけているわけです。

だから、計算式でも、法人税率×地方法人税率になっています。

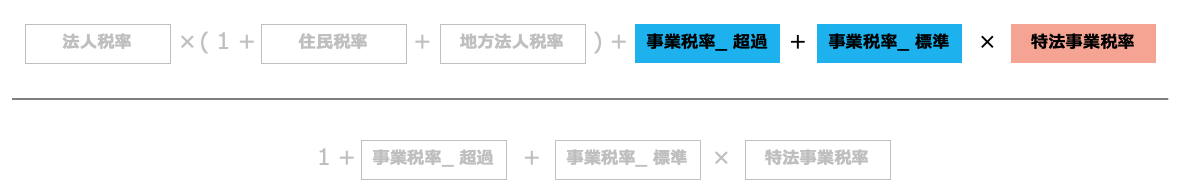

事業税率(超過)+事業税率(標準)×特別法人事業税率の理由【分子】

事業税は所得に直接課税されるので、住民税のように「×法人税率」は不要です。

また、実質的な税率は超過税率なので左側は「事業税率(超過)」となっています。

また、特別法人事業税は事業税の所得割に対して課税されますが、標準税率で計算した所得割なのがポイントです。

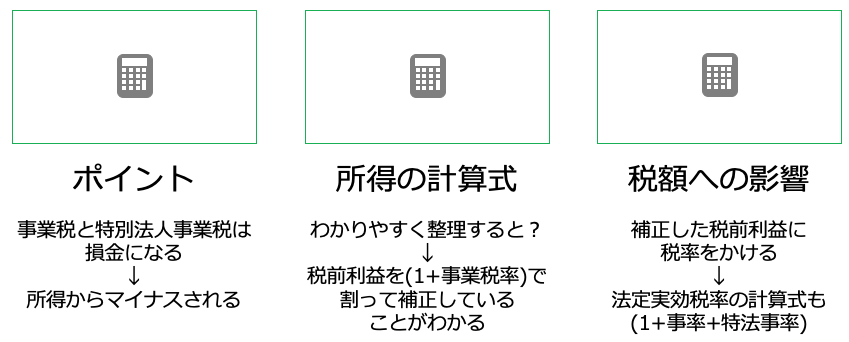

1+事業税率(超過)+事業税率(標準)×特別法人事業税率の理由【分母】

簡単にいうと、事業税と特別法人事業税は法人税の所得の計算で損金になるからです。

所得1,000・事業税率を2%を前提として計算すると、事業税は(1,000-1,000×2%)×2%をかけて税額を計算します。

この1,000×2%を引くという部分がポイントです。

もう少し紐解いていくと、こんな感じです

税前利益-事業税=所得

↓

税前利益-所得×事業税率=所得・・・事業税を「所得×」の形へ

↓

税前利益=所得+所得×事業税率・・・税前利益と所得を入替

↓

税前利益=所得×(1+事業税率)・・・右辺に所得が2回出てくるのでカッコでくくる

↓

所得=税前利益÷(1+事業税率)・・・「所得=」の形へ整理

税額は所得×税率で計算しますが、このようにそもそも所得は「税前利益÷(1+事業税率)」という補正をかけて計算します。

ですから、

税額=税前利益÷(1+事業税率)×税率

で計算します。

だから、法定実効税率の計算も(等式の右側の順番を少し入れ替えて)、税率÷(1+事業税率)という形になっているというわけです。

なお、こちらのブログ記事で、事業税率で割る理由をわかりやすく解説しています。

ここまでを解説したYouTube動画です。

Spotifyでもお楽しみ頂けます。

法定実効税率の計算式で出てくる用語

法定実効税率

簡単にいうと、税効果の計算で使う税率のことです。

所得に課税されるのが法人税だけなら話は簡単ですが、さまざまな税金が所得に課税されます。

また、事業税のように法人税の所得計算で損金になるものもあり、単純に各税率をプラスしたらいいというものでもありません。

ですから、当ブログで解説しているように、計算式で算定する必要があります。

標準税率

事業税では、基本になる税率(=標準税率)が決まっています。

この基本になる税率のことを、標準税率といいます。

超過税率

標準税率から、一定の枠内で地方自治体の裁量に応じて決められる税率(=超過税率)は限度が決められています。

この裁量で決められる税率のことを、超過税率といいます。

法定実効税率で使う情報の探し方

法人税率と地方法人税率

「法人税率」とか「地方法人税率」とググればすぐに出てきます。

会社が日本国内のどこにあっても同じです。

住民税率

ポイントは、会社がどこにあるかで変わってくるということです。

東京都23区以外の場合

「〇〇県法人県民税(必要に応じ県を道・府に入れ替え) 税率」とググると見つけることができます。

東京都の23区以外の会社は、東京都主税局の法人都民税のページへアクセスし、「23区以外」という部分の税率を探します。

また、市民税については、「〇〇市法人市民税 税率」とググると、目的の情報を見つけられます。

東京都23区の場合

23区の東京都の会社は、東京都主税局の法人都民税のページへアクセスし、「23区」という部分の税率を探します。

事業税率・特別法人事業税率

事業税は、標準税率と超過税率があります。

法定実効税率の計算で、標準税率と超過税率の両方を使うので、把握する必要があります。

また、外形標準課税が適用のある会社か否かで税率が変わりますので、自社は適用があるのかのチェックもあらかじめ済ませておきましょう。

東京都の場合

東京都主税局の「法人事業税・法人都民税」を解説しているウェブサイトへアクセスすると、税率の情報も載っています。

東京都以外の場合

「〇〇県法人事業税(必要に応じ県を道・府に入れ替え) 税率」とググると見つけることができます。

特別法人事業税の税率も、ほぼ同じページに載っていると思います。

ここまでを解説したYouTube動画です。

Spotifyでもお楽しみ頂けます。

法定実効税率の計算例・具体例

YouTubeの解説動画です。

Podcastでもお楽しみ頂けます。

エクセルの計算式を自分で作れるようになりたいという経理の方向けにnoteで解説していますので、ぜひご覧ください

最後までお読み頂きありがとうございました。

今回のブログ記事はここまでです。

税効果のブログは他にも書いていますので、ぜひご覧ください。