ファイナンス・リースは、固定資産を持っているのと同じような会計処理をしますが、判定は2種類の要件があります。そのうちの1つがフルペイアウトなので、リース会計基準をわかりやすく簡単に解説するシリーズの今回は、ファイナンス・リースの判定のフルペイアウトを解説します。

ファイナンス・リースの判定のフルペイアウトをわかりやすく簡単に解説

記事の信頼性

このブログ記事を書いている内田正剛は、週刊経営財務でデータベースアクセス数1位を獲得しています。また、ブログとともに運営しているYouTubeチャンネルも好評を頂いていて、登録者7,300名を超えています。ご興味頂けましたら、プロフィールやYouTubeをご覧下さい😌

当記事を読むメリット

ファイナンス・リース取引の判定の全体像が理解できるようになります。

記事の目次

今回のブログ記事で解説する主なトピックを紹介します。

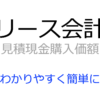

フルペイアウトとは?【おさらい】

「金額と期間の要件がある」がポイントです。

このうち金額の要件は、固定資産を持っていたら負担する水準に近いコストを負担することを意味したものです。

そして期間の要件は、固定資産を支える期間を大半をリースしていることを意味しています。

要するに、「固定資産を買って持っているのとほぼ同じですよね」という考え方が根底にある要件です。

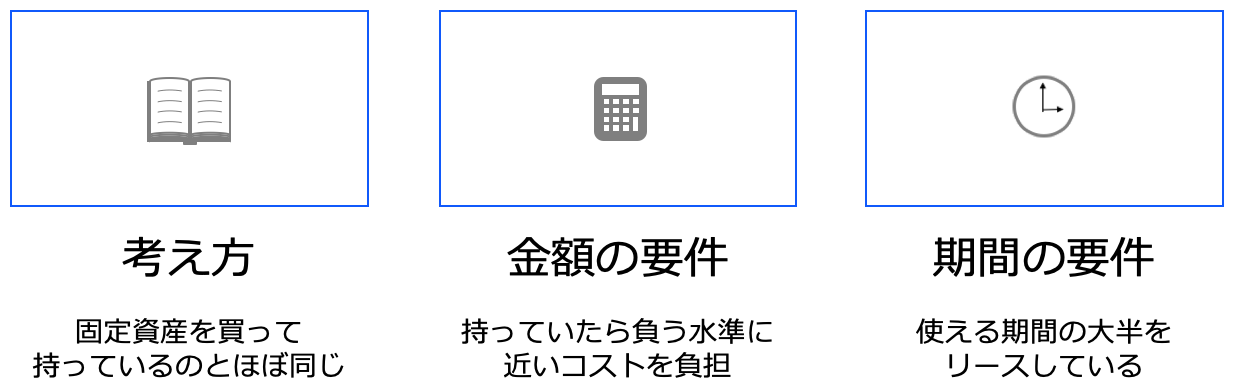

ファイナンス・リース取引の判定【おさらい】

フルペイアウトとノンキャンセラブルの要件をともに満たしたら、ファイナンス・リース取引と判定します。

「ともに満たしたら」がポイントです。

なお、ノンキャンセラブルの要件については、下記のブログ記事で解説しています。

フルペイアウトの判定をわかりやすく解説

金額の要件と期間の要件に分けて解説します。

考え方のポイントは、リース対象の固定資産を、ほぼ自分だけが使っていると見えるような状況か否かという点です。

どちらかの要件を満たしたら、フルペイアウトのリース取引に該当すると考えます。

ただし、原則は金額の要件の方で、例外的に期間の要件が設けられている点に注意が必要ですい。

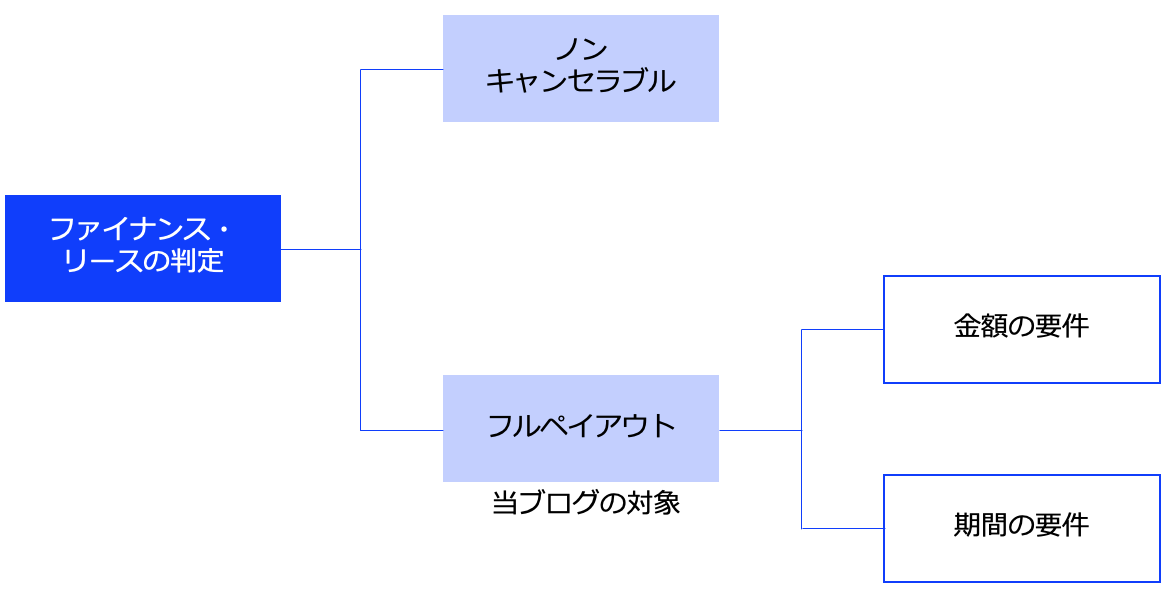

金額の要件

ルールをざっくり紹介

簡単にいうと、「リース料総額(の現在価値)」と「仮に現金で買ったとしたら払うであろう価額」を比較します。

「リース料総額」は、(実質的に)解約することができない期間に払う金額で、「仮に現金で買ったとしたら・・・」は、下記のブログで解説した金額です。

この割合がかなり高い水準であれば、実質的に現金で買ったのと同じような状況といえるという考え方です。

数値基準

会計ルールでは、90%というハードルを設けています。

つまり、リース料総額の現在価値が見積現金購入価額×90%以上なら、ファイナンス・リース取引となります。

期間の要件

ルールをざっくり紹介

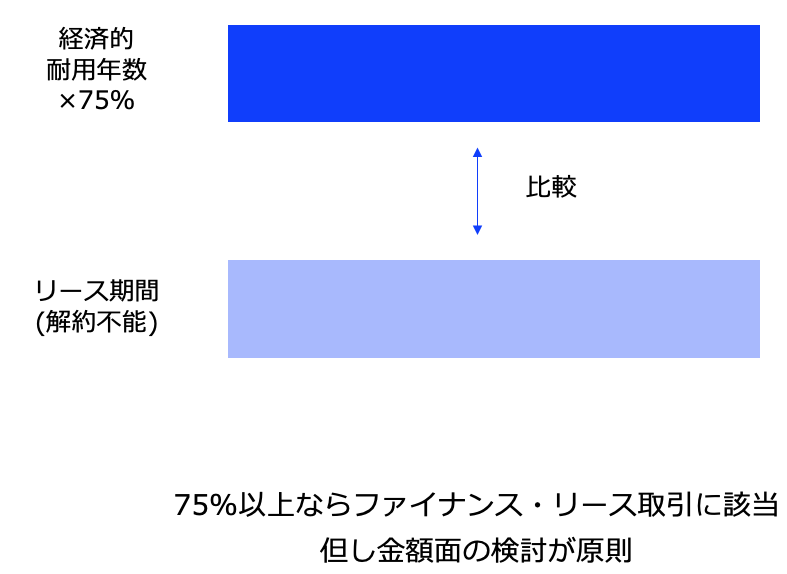

簡単にいうと、「解約できないリース期間」と「リース資産の使用可能期間」を比較します。

そして、数値基準以上であれば、ファイナンス・リース取引に該当します。

数値基準

会計ルールでは、75%というハードルを設けています。

つまり、解約できないリース期間が使用可能期間×75%以上なら、ファイナンス・リース取引となります。

ここで使用可能期間は、(後述する)リース物件の耐用年数のことを指しています。

なお、先ほど冒頭でお伝えした通り、金額基準と数値基準は並列の関係にはなく、金額基準での比較が難しい場合の例外的な規定という位置付けです。

フルペイアウトの判定で使う用語

リース料総額の現在価値

リース料総額から利息の要素を除外した金額です。

リース会社としては、代金を長期間にわたって受け取る(つまり支払を猶予する)のですから、その期間に対応する利息を受け取るためです。

なお、リース料総額の現在価値の計算は、後ほど別のブログ記事で解説します。

維持管理費用

内容をざっくりと

資産を持っていて維持・管理するために発生するコストのことです。

具体的には、固定資産税(償却資産税)であったり、保険料などが該当します。

リース会社としても、それらのコストを自前で負担し続けてはビジネス的に持たないので、リース料へ乗せて、借手に負担してもらいます。

会計ルールをざっくりと【原則】

リース料総額(の割引現在価値)と見積現金購入価額を比較するのは、先ほどお伝えした通りです。

このうち、リース料総額の方に維持管理費用が含まれているので、そのまま比較すると実態と乖離してしまいます。

そこで、維持管理費用を除いて、リース料と比較します。

簡単な数値例で示すと、こんな感じです。

・リース料総額 :300

・維持管理費用 :30

・見積現金購入価額:300

【計算】(300-30)÷300 = 90%

【判定】90%以上なのでファイナンス・リース取引に該当

例外ルール

契約書などで維持管理費用が書かれていなかったり、金額がそもそも重要でないこともあります。

そんなときは、【原則】のような除外した計算をしなくてもいいです。

経済的耐用年数(リース物件の耐用年数)

内容をざっくりと

経済的に使えると予測される期間のことです。

【簡単なイメージ】

モノとしては5年使えるけど、3年後には新技術ができて後進の資産を使うことが想定される

↓

経済的耐用年数は3年

物理的に使える期間の意味

リースで借りた資産が完全に使えなくなるまでの期間のことです。

物理的に使える期間と経済的耐用年数の違い

経済的耐用年数は、新しい技術ができてその資産を使い続けるのは割に合わないケースを想定しています。

リース物件の耐用年数

リース資産の経済的耐用年数のことを指しています。

何の判定で使う?

ファイナンス・リースのフルペイアウトの判定で使います。

同判定では、金額の判定と期間の判定がありましたが、期間の判定の方で「リース物件の耐用年数」が出てきます。

今回のブログ記事はここまでです。

最後におすすめの記事のリンクを貼りつつ、解説を終えようと思います。

後ほどYouTube動画とPodcastを公開予定です。

最後までお読み頂き、ありがとうございました。