「連結決算の全体像を知りたい!」連結決算では連結仕訳や連結子会社の範囲をはじめいろんなトピックが出てくるので難しいですよね。でも、「何をしているか?」がわかれば、スムーズに理解が進みます。今回の連結決算をわかりやすく解説するシリーズの今回は、連結決算とは何かを図解でわかりやすく簡単に解説します。

【有益】連結決算とは何かを図解でわかりやすく簡単に解説!

記事の信頼性

このブログ記事を執筆している内田正剛は、週刊経営財務でデータベースアクセス数1位を獲得しています。また、ブログとともに運営しているYouTubeチャンネルも好評で、登録者4,000名を超えています。ご興味頂けましたら、プロフィールやYouTubeをご覧下さい😌

当記事を読むメリット

連結決算の全体像が理解できるようになります。

記事の目次

今回のブログ記事で解説する主なトピックを紹介します。

連結決算とは?図解でわかりやすく解説

ポイント

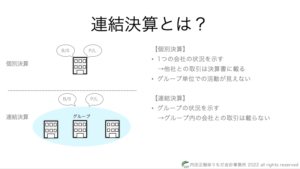

連結グループの業績や財政状態を表現する決算書。

これが、連結決算書(=財務諸表)の役割です。

決算書と聞くと、1つの会社の状況を示すものというイメージが湧きますが、会社の枠を超えて「グループ」の視点からの状況を示すのが連結財務諸表です。

つまり、グループを1つの会社とみなして決算するというわけです。

これは、1つの会社という枠を超えて、複数の会社にまたがってビジネスをしているケースがあることが背景にあります。

複数の会社にまたがってビジネスをしているのなら、1つのグループという単位で決算書を見ないと、事業活動の実態が把握できないという発想に立っています。

グループの業績

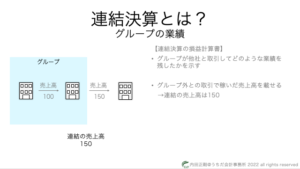

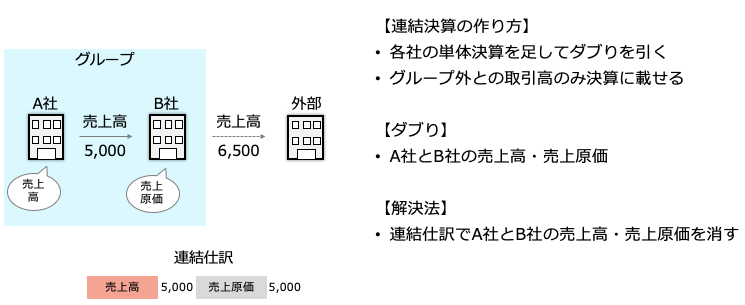

グループ外の会社との取引の結果を示すことを目的にした決算書で、「連結損益計算書」といいます。

決算書がフォーカスする対象を1つの会社ではなく1つのグループにして、そのグループと他の会社との取引の結果を決算書で示しましょうということです。

ですから、グループ内での取引で発生した収益と費用は除外します。

例えば、グループ全体の売上高合計が250だけど、グループ内の会社に対する売上高が100なら、連結損益計算書に載せるべき売上高は150になるというイメージです。

連結決算書は、グループ各社の決算書を合計した後にグループ内取引を取り除いて作ります。

ですから、連結損益計算書は、以下の2つの作業を経て作ります。

|

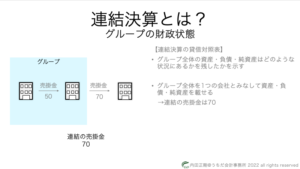

グループの財政状態

グループ外の会社との取引の結果発生した残高を示すことを目的にした決算書で、「連結貸借対照表」といいます。

ですから、グループ内での取引で発生した資産や負債は除外します。

グループ内の1つの会社に注目すると、同じくグループ内の別の会社への売掛金は、紛れもなく売掛金です。

ですが、「1つのグループ」という視点から見ると、内部で物を売り買いし売掛金・買掛金が発生しているだけです。

なので、「1つのグループの決算書」という意味では、それらを除外する必要があるという考え方です。

例えば、グループ全体の売掛金合計が120だけど、グループ内の会社に対する売掛金が50なら、連結貸借対照表に載せるべき売掛金は70になるというイメージです。

ここまで解説した内容をYouTube動画でまとめています。

Podcastでもお楽しみ頂けます。

連結仕訳を図解でわかりやすく解説

ポイント

仕訳をする理由と合わせて押さえると、格段にイメージがしやすくなります。

そのときには、連結財務諸表はどうやって作っているかを思い返してみましょう。

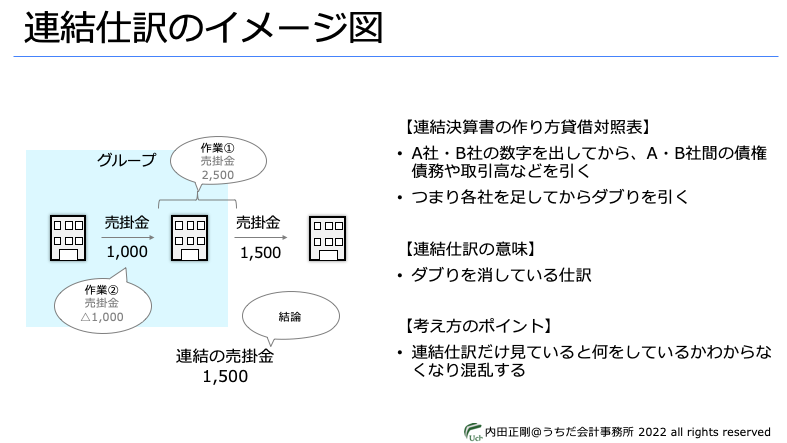

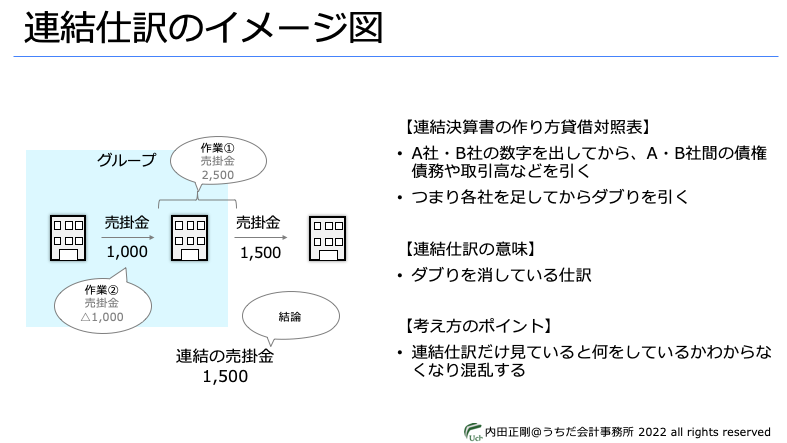

連結財務諸表は、「グループ各社の個別財務諸表をたしてダブりを消す」という作業を経て作られます。

だから、「消す」部分だけ注目をしていると何をしているかわからなくなります。

この「ダブりを消す」という作業が連結仕訳です。

例えば、グループ各社の売掛金合計が2,500で、グループ内取引での期末売掛金残高が1,000なら、連結売掛金は1,500です。

この、「1,000をマイナスする」という部分が連結仕訳です。

売上高などのときも同じです。

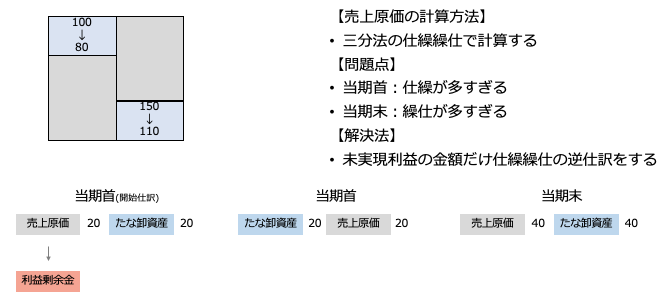

これらの作業の前に、過去の処理の蓄積を取り込んでおきます(=開始仕訳)。

主な作業手順は以下の通りです。

グループ会社のB/SやP/Lをくっつける

さきほど紹介したこの図の①の作業から、連結決算は始まります。

まずは、個別決算の金額を足して、グループ内でダブっている金額を引くのが連結決算だからです。

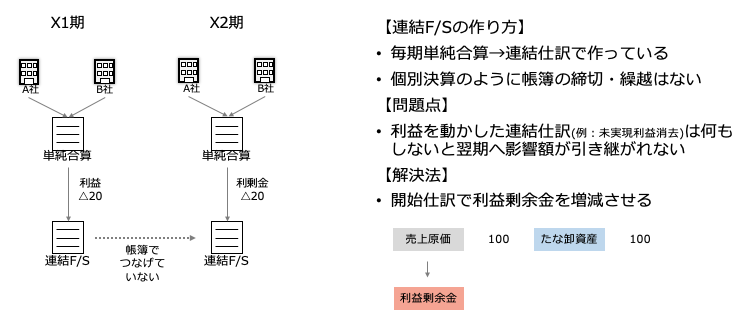

開始仕訳

開始仕訳をする理由

連結独自の帳簿がないからです。

個別財務諸表では、損益計算書の一番最後の利益が繰越利益剰余金へ振り替えられて、翌期へ繰り越されていきますが、このような(なかば自動の)振替・繰越処理は連結にはありません。

より具体的にいうと、前期までの利益剰余金を増減させる仕訳は各社個別には載っていません。

ですから、何もしないと前期までの利益剰余金を増減させる連結仕訳の結果が宙に浮いてしまい、翌期の連結財務諸表へ反映されないことになります。

例えば、前期に利益を△500する連結仕訳をしたのなら、△500を翌期の連結財務諸表へ繰り越さないといけません。

一方で、個別財務諸表には△500は一切反映されていないので、グループ各社の個別財務諸表をくっつけただけでは、△500が反映漏れになるということです。

だから、前期までの利益剰余金を増減させる仕訳を「利益剰余金期首残高」を相手勘定に取り込む処理が必要となります。

仕訳の内容

前期までの仕訳が対象で、利益剰余金を増やす・減らす仕訳をピックアップします。

つまり損益勘定が対象です。

未実現利益消去の仕訳が主な例です。

そして、損益勘定部分を(期首)利益剰余金に変えて、過去の仕訳を当期へ取り込みます。

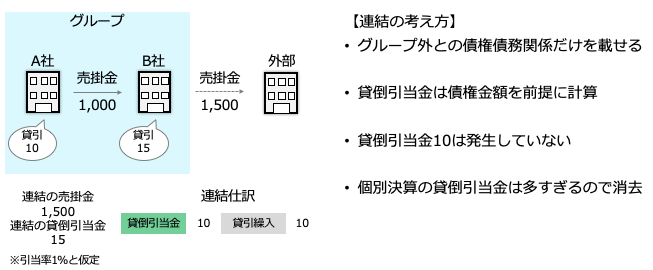

グループ会社の債権債務や取引高を除外する

グループ内の会社どうしで売掛金・買掛金が発生することがあります。

「グループの決算」という視点からは、グループ外の会社との債権・債務だけが決算書へ載せるべきです。

そこで、ダブっている売掛金と買掛金を相殺消去仕訳をして消します。

これは何も売掛金・買掛金に限った話ではなく、貸付金・借入金でも出てきます。

同じ話は、取引高でも出てきます。

グループ外の会社との取引高だけを決算書に載せるので、この図のようにグループ内での取引の結果発生した損益は相殺消去します。

貸倒引当金の調整

グループ内の会社に対する債権を消したら、過大になった貸倒引当金も調整します。

例えば、引当率が1%でグループ内の会社に対する売掛金が10,000であれば、貸倒引当金はあるべき金額よりも100過大になっています。

これを減らしましょうという考え方です。

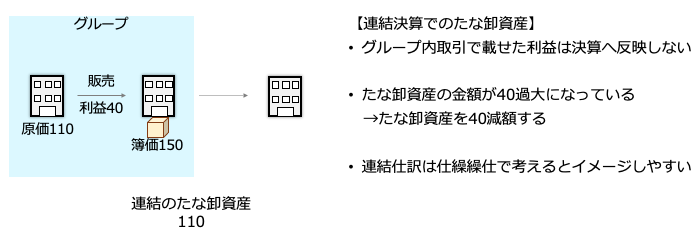

未実現利益の消去

グループ内の会社から買った商品で、グループ内に残っていたら上乗せされた利益の金額を消去します。

これは、グループ内の取引はなかったことにするので、商品の金額も(連結の視点から見ると)、利益の金額だけあるべき金額より過大になっているからです。

このような作業のことを、未実現利益の消去といいます。

グループ外へ販売するまで、利益は実現していないという発想です。

仕訳はこんな感じです。

ここまで解説した内容をYouTube動画でまとめています。

Podcastでもお楽しみ頂けます。

連結子会社を図解でわかりやすく解説

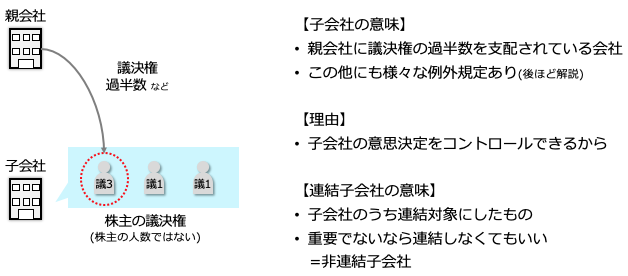

考え方

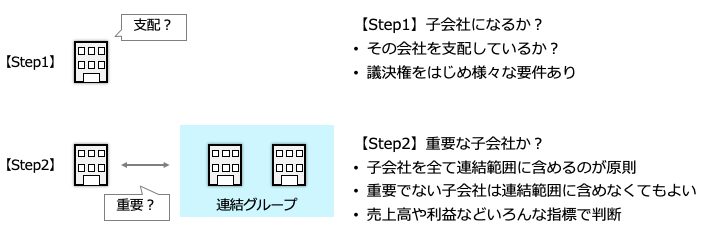

親会社が支配している会社のことを子会社といいます。

そして、子会社のうち、重要な子会社を連結の対象に含めます。

逆にいうと、重要ではない子会社は連結対象に含めなくてもOKということです。

連結子会社の範囲

範囲

支配している会社のうち重要なものを連結の対象に含めます。

重要でない子会社を、連結の対象から除いても、財務諸表を利用する人の判断を誤らせることはないという考え方が背景にあります。

詳しい判定の仕方は、こちらのブログ記事で書いています。

支配

取締役会や株主総会で議決権の過半数を持っていることを意味します。

過半数を持っていれば、会社の意思決定をコントロールできるからです。

実際には、契約がある等の細かい規定がありますので、詳しくは別の記事で改めて解説致します。

重要な子会社って?

売上高・利益・利益剰余金・資産といった指標(=以下「各指標」とします)を使って、重要性を判断します。

つまり、連結の各指標に占める非連結子会社の金額の合計額が一定以下であれば連結の対象にしなくてもいいという判断です。

ここでポイントは、「合計額が」という部分で、個々の会社単位では超えなくても、合計して超えてしまったら、連結の範囲へ含める必要があるということです。

「じゃぁ重要性のラインはどれくらいなの?」って気になると思います。

詳しくは、こちらのブログ記事で改めて解説しています。

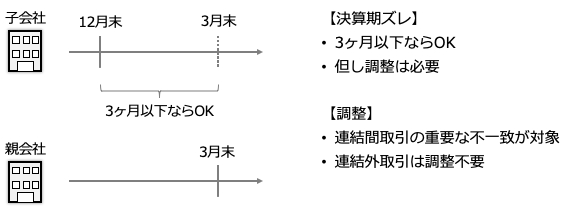

決算期ズレ

親会社と子会社で、決算期がズレていることがあります。

実務作業は、(子会社で)単体決算→(親会社で)連結決算という流れなので、子会社の決算期の方が前でないと、決算作業が滞り気味になり困ってしまうという背景もあります。

そこで会計ルールでは、3ヶ月以下のズレまでをOKするとともに、連結会社間取引での重要な不一致だけを調整すればよいとしています。

逆にいうと、子会社と外部の会社との取引は調整しないということです。

なお、決算期ズレ子会社を決算日以外に取得した場合のみなし取得日との関係については、下記のブログ記事で解説しています。

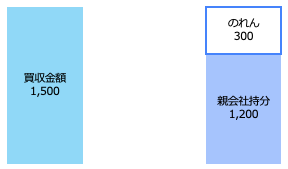

買収

考え方

新しく親会社が支配したことになるので、(重要性を判定のうえで)連結対象に加えます。

一方で、子会社を買った金額が子会社の純資産(+評価差額)の親会社持分の金額よりも上回ることがあります。

上回った金額は「のれん」という資産として計上します。

のれんの意味とその計算方法は、別の記事で解説します。

みなし取得日

子会社の決算日と異なるタイミングで買収することがあります。

M&Aは、会社の決算期や経理負担とは別の世界で検討・実行されるからです。

次に連結決算ですが、本来は、買収をしたその日付けで仮決算をして財務諸表を作り、それを連結決算へ取り込むべきです。

しかし、それはあまりに実務上負担だということで、みなし取得日という例外規定があります。

前後いずれかの決算日で取得したものとみなして連結処理することが認められています。

ここまで解説した内容をYouTube動画でまとめています。

Podcastでもお楽しみ頂けます。

連結の税効果

難しいイメージがある連結の税効果を、以下のブログ記事でわかりやすく簡単に解説しています。

今回のブログ記事はここまでです。

最後に、おすすめの記事のリンクを貼りつつ、解説を終えようと思います。

最後までお読み頂きありがとうございました。