繰延税金資産の回収可能性を考えるときに、税効果会計では会社の儲ける力に応じて「会社分類」という考え方を採用しています。今回は、会社分類を図解入りで簡単にわかりやすく解説します。

会社分類を図解入りでわかりやすく解説!

繰延税金資産の回収可能性をおさらい

繰延税金資産の根拠になる「会計と税法のズレ」は、「将来減算一時差異」といわれます。

税法が会計の費用を「タイミング早いですよ」といって、一旦否認したものです。

将来的に税法が「OKです」といったタイミングで、税法の儲け「所得」からマイナスしてもらえるので、「将来に儲けから減算してくれる一時的なズレ」という意味です。

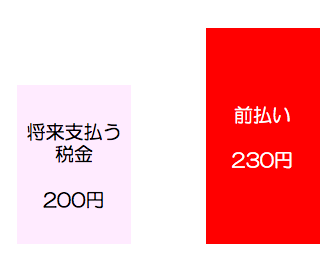

「将来的に税金を減らすために、一時的に本来よりも多めに税金を払っている」という意味で、会計ではこのズレによる税負担の増加を「税金の前払い」と考えます。

これを「繰延税金資産」といいます。

ただ、ズレであればなんでもOKというわけではなくて、「将来発生する税金の範囲内」でしか「繰延税金資産」は会計帳簿へ記録してはいけません。

この図のように、「将来支払う税金」よりも、「前払い(繰延税金資産)」の方が大きければ、そもそも「前払い」とはいえません。

「前払い」という考え方は、「将来支払う見込みの税金の範囲内で」認められる考え方です。

この「将来支払う見込みの税金の範囲内で」のことを、

「繰延税金資産の回収可能性」

といいます。

| 【関連記事】 |

(分類1) 毎年十分稼いでいる会社

【税効果会計をわかりやすく簡単に30🤔】

✅繰延税金資産の分類とは?

→会社の「儲ける力」によって5つの分類に分けられる

→「税金前払いしました」って言える金額が「会社がどの分類か」で変わる✅(1)毎年十分儲かっている

→繰延税金資産が全額「前払い」として認められる pic.twitter.com/BuY9xN8jKj— 内田正剛@会計をわかりやすく簡単に (@uchida016_ac) 2019年5月30日

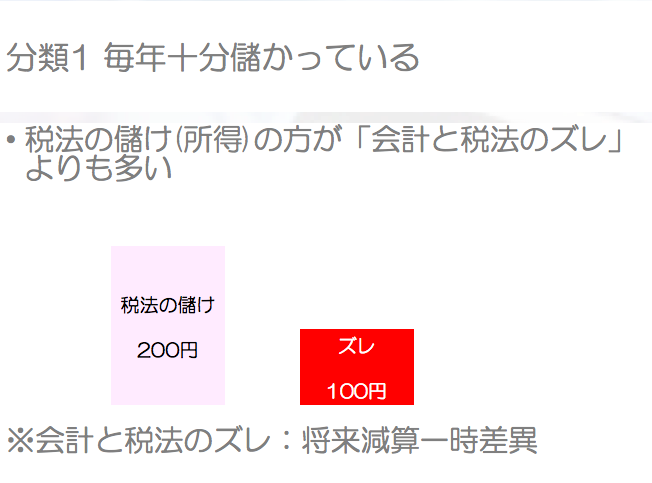

もうすこし具体的にいうと、

税法の儲けの方が

会計と税法のズレ (将来減算一時差異)よりも

多い

ということです。

図解にすると、こんな感じです。

|

分類1に該当すると、繰延税金資産はなんら制限なく会計帳簿へ記録することができます。

(分類2) 儲かっているけど十分ではない

【税効果会計をわかりやすく簡単に31🤔】

✅繰延税金資産の分類とは?

→会社の「儲ける力」によって5つの分類に分ける✅(2) 毎年儲かってるけど十分ではない

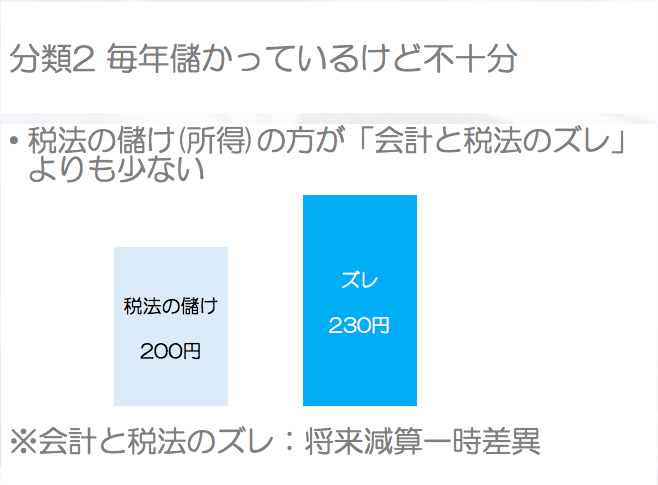

→「会計と税法のズレの金額」より「税法の儲け(所得)」が少ない

→「税法の儲け」も赤字は発生していないズレ:将来減算一時差異 pic.twitter.com/jqxwk7Q6kp

— 内田正剛@会計をわかりやすく簡単に (@uchida016_ac) 2019年5月30日

税法の儲けの方が、会計と税法のズレよりも少ないケースです。

図解で示すと、こんな感じです。

|

この分類に該当すると、「ズレがいつ解消するかがはっきり分かっているズレ」についてのみ繰延税金資産を会計帳簿へ記録することができます。

条件を満たさない部分の繰延税金資産は、「評価性引当」があてがわれます。

なお、「評価性引当」とは、実質的に「繰延税金資産とは認めない」ということです。

| 【関連記事】 |

会社分類3と4

3に該当すると、「将来の儲け」として視界に入れていい年数に制限がかかり、4になると「1年」というしばりがかけられます。

| 【関連記事】 |

会社分類5

この分類に該当してしまうと、繰延税金資産を会計帳簿へ載せることはできなくなります。

| 【関連記事】 |

税効果会計のおすすめの本やnoteは?

「税効果会計って難しいけどわかりやすく学びたい!」「わかりやすいおすすめの本・noteを紹介してほしい!」

そんな方におすすめする本やnoteを、以下のブログ記事で書いています。